掲載期間:2025年9月26日~2025年12月26日

【PR】アライアンス・バーンスタイン株式会社

2025年9月に「日経平均株価」も史上最高値※1を更新したことで、欧州株を含めて世界の株式市場の上昇が確認された。2024年までは米国株の1人勝ちだったような株式市場が、全世界に広く投資先を求めるような動きになってきたように見える。その動きを助長しているのが、米国株が割高な水準にあり、出遅れていた欧州株や日本株に投資妙味が強いという考え方だ。果たして、米国株は割高な水準で魅力がないのだろうか?

それでも現実は史上最高値※1を更新し続ける理由はどこにあるのだろうか?

米国株式のアクティブ・ファンドマネジャーとして実績のあるアライアンス・バーンスタインの運用戦略部ディレクター シニア・インベストメント・ストラテジストの滝沢圭氏に、米国経済や株式市場の今後の展望を聞いた。

- ※1:2025年9月10日現在

米国株は割高になったという指摘もあり、2025年になって米国株よりも全世界株を選択する投資家が増えています。米国株は割高で魅力がなくなったのでしょうか?

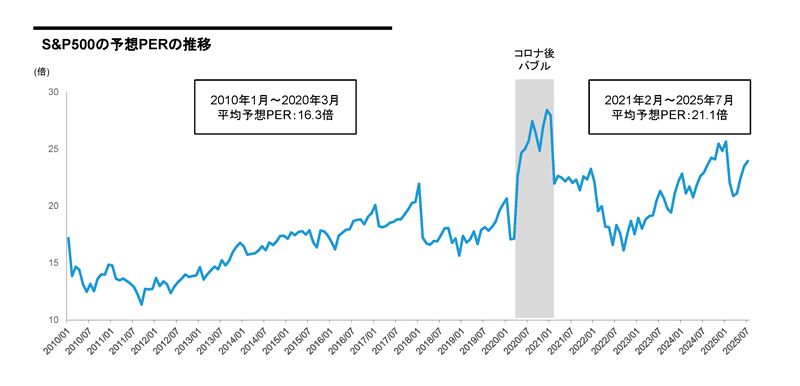

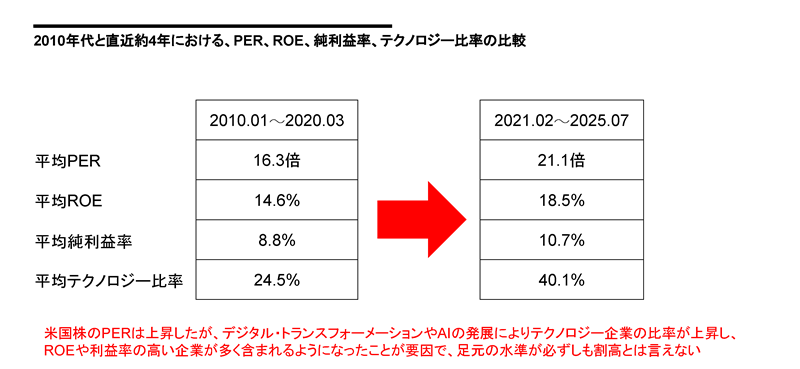

一般的に株価の割高・割安をはかる方法としてPER(株価収益率)を使うことが多いのですが、そのPERでは「S&P500」ベースで2021年2月から2025年7月までの約4年間の平均で21.1倍になっています。2010年代の平均が16.3倍ですから、単純にPERを比較すると割高だということになります。しかし、「S&P500」の中身が変わってしまっているので、単純に過去平均と比較することは適切ではないと考えます。

米国株は割高なのか?

- 過去の実績や分析は将来の成果等を示唆・保証するものではありません。予想は今後変更される可能性があります。

- 出所:Bloomberg、AB、2025年7月31日時点

2020年3月の「コロナ・ショック」後にデジタル・トランスフォーメーション(DX)のブームがあり、テクノロジー企業の業績が一段と拡大しました。ソフトウェア企業や半導体企業などの時価総額が拡大し、「S&P500」の中でテクノロジー企業の存在感が大きくなってきたのです。そして、2023年に生成AIが注目されて、AI(人工知能)ブームになりました。そこでは、イノベーションを支えるマグニフィセント・セブンを中心とした大型ハイテク株をはじめ、幅広く半導体関連株、ソフトウェア株が恩恵を受けて「S&P500」に占めるハイテク株の比率が一段と高まることになりました。

この状況をデータでみると、2010年代の「S&P500」におけるテクノロジー(情報技術セクターとコミュニケーション・サービスセクターの合計)比率の平均ウェイトが24.5%だったものが、2021年以降の約4年間の平均では40.1%に高まっています。その結果、平均ROE(自己資本利益率)は2010年代の14.6%が18.5%に高まり、平均純利益率も8.8%から10.7%に高まりました。つまり、「S&P500」の収益性がかなり良くなっているのです。特に、ROEが約4%ポイント も高くなったということは、当然、その上昇に見合った高いバリュエーションで評価されても良いということになると思います。

高いROEや利益率がバリュエーションの上昇を正当化

- テクノロジー比率は、S&P500における情報技術セクターとコミュニケーション・サービスセクターの比率の合計。各年末のウェイトを基に算出(ただし、右側の期間において、2020年末の代わりに2021年2月末、2025年は2025年6月末のウェイトを使用)

- 過去の実績や分析は将来の成果等を示唆・保証するものではありません。予想は今後変更される可能性があります。

- 出所: Bloomberg、AB、2025年7月31日時点

したがって、現在のPERの水準を単純に過去と比較して「米国株は割高だ」と判断すべきではないと思っています。もちろん、個々の銘柄をみますと割高だと判断される銘柄もあり、反対に割安な銘柄もあります。ただ、多くの方が米国株全体を評価する時には、代表的な株価指数である「S&P500」の水準に注目されると思います。「S&P500」のPERが過去に比べて高いから割高だと判断して米国株への投資を躊躇したり、保有している米国株を売却したりするにはまだ早いかもしれません。

トランプ政権の政策が米国経済や米国企業に与える影響は、どう考えればよいと思いますか?

特に大きな影響は関税の部分だと思います。関税によって米国経済、米国企業がマイナスの影響を受けるのではないかという印象を持たれがちですが、違った見方もできると思っています。前回(2025年5月)にも申し上げましたが、 関税政策の真の狙いは、中長期的には米国に対する投資を押し上げて、米国の潜在成長率を引き上げることです。実際、直近の関税交渉では、日本や欧州から米国への5千~6千億米ドルもの投資枠組みの約束を取り付けました。更に大事な点は、関税で税収が増えた分を政権は経済支援法案の財政支出に充てていることです。たとえば、7月に成立した「OBBBA(One Big Beautiful Bill Act=1つの大きく美しい法案)」は経済の押し上げ効果があると評価できます。この法案の主要な目的は、トランプ第1次政権の時に実施した個人向け所得減税が今年に効力が切れる予定であったものを恒久化したことです。恒久化により、納税者の予測可能性が向上し、また控除額の上限が一部引き上げられるなど、消費の下支え効果が期待できます。また、法人税の面でも設備投資とか 研究開発投資について即時償却の仕組みを導入して一気に全額が費用計上できることで、企業の納税負担も軽くなる仕組みになっています。

アライアンス・バーンスタイン株式会社

運用戦略部 ディレクター

シニア・インベストメント・ストラテジスト

滝沢 圭氏

もっとも、トランプ政権の政策によって米国の雇用が以前ほど勢いがなくなったことは事実だと思います。それは移民規制の影響であって、移民規制が米国の経済見通しに対してポジティブではないという点は認めざるを得ないと思っています。ただ、移民規制によって低下した労働力を補うために、企業は 設備投資などによって投資を増やすということを行っています。また、AI(人工知能)の関連投資によって生産性を引き上げることに取り組んでいます。労働投入量が落ちても設備投資と生産性の引き上げによって、トータルで経済自体の成長率は保たれていると考えています。

一方、弱くなってきた労働市場に対応するために利下げを行うという流れは変えられないと思います。インフレ率は、直近やや上昇しているものの落ち着いた水準を保っており、金利水準が高いということがあるので、徐々に利下げを進めるという方向に向かうと考えます。

今年4月に株価が急落して以降は、投信市場では「米国株」よりも「全世界株」 が選好される流れになっていますが、この動きは行き過ぎだということでしょうか?

それは、米国に資金が行き過ぎた部分の巻き戻しが起きており、健全な動きの1つだと思っています。

年初に欧州株や日本株が米国株をアウトパフォームしていましたが8月末時点で米国、欧州、日本のいずれの株式市場も、年初来上昇率は10~12%程度で大きくは変わらない状況となっています。しかし、日本からの投資ベースで見ると為替の影響が大きく出て、欧州株の方が強く、米国株が弱く見えています。ドル円は、昨年末に1ドル=157円前半だったのが、8月末は147円前半で約10円の円高、7%近くの円高になっています。ユーロ円は162円後半から171円後半まで6%近くの円安になってるので、為替変動を主な要因として、円建てでみると欧州株と米国株のパフォーマンスに違いが出ています。

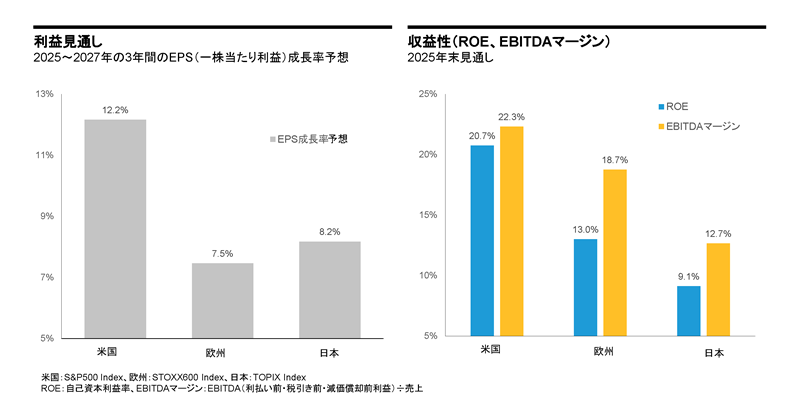

一方、今後を見通して考えると、たとえば、2025年から2027年まで3年間のEPS(1株当たり利益)成長率予想をみると、米「S&P500」が12.2%に対して、欧州「STOXX600」は7.5%、日本の「TOPIX」は8.2%です。2025年末時点のROEの見通しも「S&P500」が20.7%に対して「STOXX600」は13.0%、「TOPIX」は9.1%ですし、国の税制などによる違いを考慮して企業の収益力を比較する際に使われるEBITDA(利払い前・税引き前・減価償却前利益)マージンでも「S&P500」は22.3%であり、「STOXX600」の18.7%や「TOPIX」の12.7%を大きく上回っています。やはり、米国株の優位性、コア資産としての位置付けというのは、まだまだ強いと思っています。

米国株、欧州株、日本株:利益見通し・収益性比較

- 過去の実績や分析は将来の成果等を示唆・保証するものではありません。予想は今後変更される可能性があります。

- 出所:Factset、AB、2025年8月31日時点

米国株にこれから投資する、あるいは、投資し続ける場合、どのような点に注意すればよいと考えますか?

米国の景気自体は少し減速傾向にあります。また、トランプ大統領が何を言い出すか分からないという不安定さはありますし、ロシア、中東などでの地政学リスクもあります。そのため、ボラティリティの高まりは覚悟する必要があります。また、相互関税ショックで急落した4月上旬の底から株価が大きく上がってきましたので、下落リスクも少し警戒しておいた方が良いと思っています。そういった時には、その下落に対する耐性もあるクオリティの高い銘柄への投資ということが、改めて重要な局面であると思っています。

直近7月~8月に、いわゆる景気敏感な銘柄が大きく値上がりし、「ミーム株」と呼ばれる米国のSNSなどで話題を集めて、ファンダメンタルズなどに関係なく企業の株価が大きく値上がりするようなことが起きています。それはやはり行き過ぎではないかと思っています。株式市場の先行きを楽観しすぎている部分があるので、そこの部分の巻き戻しが起きる可能性があるのでないかと警戒しています。また、市場が楽観しすぎているので、クオリティの高い企業がアンダーパフォームしているということが足元で起きています。今後、ボラティリティが高まり、関税の影響が競争力の低い企業などに出てくる可能性がある局面ではクオリティの高い企業への選別投資が大事だと思います。

米国企業は全体で見ると日本や欧州の企業に比べて、高い利益率で、また、高い利益成長もしているけれど、全てが良いわけではないということですね。

そうですね。いい例が「マグニフィセント・セブン」です。2023年から2024年は「マグニフィセント・セブン」に投資さえしていればよかったのですが、今年は差が出てきています。「アップル」と「テスラ」は年初来で大きくアンダーパフォームしている一方で、「エヌビディア」や「メタ・プラットフォームズ」は伸びていて、「マイクロソフト」も業績があまり強くないという見通しだったものが、クラウド事業が大きく上振れており株価も見直されるなどといった動きになっています。「マグニフィセント・セブン」の中で良し悪しが出ているのです。

また、米国のソフトウェア業界の中で大きな変動が起きています。AIがより広くかつ簡単に使えるようになってきた関係で、今まで複数のソフトウェア会社に依頼して作ってもらっていたツールを自分たちで作ったり、一つのツールに集約するなどの動きが起きているようです。今までソフトウェア業界は、SaaS(Software as a Service)という、企業向けのサブスクリプションモデルで稼いできたのですが、そのモデルが脅かされています。テクノロジー業界の中でも勝ち負けが出てきているので、そこを選別する必要があります。

また、テクノロジー業界だけではなく、AIがこれだけ広まってデータセンターがさらに作られており、それに伴って電力需要が拡大しているため、電力業界の業績が良くなっています。そして、データセンターが電力を使いすぎて熱くなってしまうのを冷却し、データセンター周りの電力の管理をするシステムを作る企業などの関連銘柄の一部業績も良くなっています。テクノロジー業界以外にもAIで恩恵を受けている業種、企業も出ているので、そこにも目を向けて選別投資をすることが大事な局面になっていると思います。

2025年になって「S&P500」から「全世界株式」に注目が移るような動きもあって、「アライアンス・バーンスタイン・米国成長株投信」のパフォーマンスは、「全世界株式」の指数に投資するファンドに対して見劣りするような動きでしたが、今後は巻き返しがあると考えて良いのでしょうか?

Bコース(為替ヘッジなし)を例にとると、2025年のパフォーマンスでは、為替の影響がかなり大きかったと考えています。ただ、その為替も140円台まで円高が進んだことで過度な円安からの修正はある程度進んだと考えられます。これから過度な円高が起きなければ、「米国株」に投資する当ファンドの本来の強さが評価される局面になると思います。また、7月から8月にかけては、景気敏感株やミーム株などの株価が上がって、高クオリティ銘柄が出遅れるという流れにありました。今後、この出遅れの修正ということも期待出来ると考えており、クオリティの高い銘柄に厳選して投資を行う当ファンドの良さが出てくると思います。

また、高クオリティ銘柄に投資する当ファンドの特性として株式市場の下落局面に強いという性格があります。株価が上昇と下落を繰り返す中で、下落局面で踏みとどまる力があることが、中長期で市場全体をアウトパフォームする力になってきます。基本スタンスとして長期的な上昇トレンドを予想しているのですが、当面の市場を取り巻く環境を考えると色々なボラティリティによって市場全体が下落する局面が出てくると思っています。当ファンドの特性は下落を抑えることによって、長期的にはより良いパフォーマンスにつながると思いますので、それが発揮される局面になっていると思っています。

一方、テクノロジー企業に投資が集中していた状況が、これからは電力、素材、ヘルスケア、金融などという幅広い業界でAIが活用されることで、その業種の銘柄が評価される局面が出てくると思います。そこではバリュー株(割安株)の選別投資は重要なポイントになると思っています。また、米国株式ではグロース株(成長株)が強い展開が10年くらいにわたって続いていますので、米国株はグロース株だけ持っていればよいと思いがちなのですが、30年、50年という長いスパンで見ると、バリュー株が強い局面、グロースが強い局面は交互に来ています。ただ、タイミングをはかってグロース株とバリュー株を入れ替えるということは難しいので、「アライアンス・バーンスタイン・米国成長株投信」と「アライアンス・バーンスタイン・米国割安株投信」をバランスよく持っていただくというのもいいのではないかと思っております。

【ファンドの費用】

- ●購入時手数料:購入価額と購入口数を乗じて得た金額に、販売会社が別に定める購入時手数料率(3.3%(税抜き3.0%)を上限とします。)を乗じて得た額とします。

- ●信託財産留保額:ありません。

- ●運用管理費用(信託報酬):「アライアンス・バーンスタイン・米国成長株投信 Aコース(為替ヘッジあり)/ Bコース(為替ヘッジなし)/ Cコース毎月決算型(為替ヘッジあり)予想分配金提示型 / Dコース毎月決算型(為替ヘッジなし)予想分配金提示型 / Eコース隔月決算型(為替ヘッジなし)予想分配金提示型」においては純資産総額に対して年1.727%(税抜1.57%)の率を乗じて得た額とします。「アライアンス・バーンスタイン・米国割安株投信(年2回決算型)/(隔月決算・予想分配金提示型)(愛称:プレミアバリュー)」においては純資産総額に対して年1.6797%(税抜1.527%)の率を乗じて得た額とします。

- ●その他の費用・手数料:金融商品等の売買委託手数料/外貨建資産の保管等に要する費用/信託財産に関する租税/信託事務の処理に要する諸費用/監査費用/法定書類関係費用/計理業務関係費用(アライアンス・バーンスタイン・米国成長株投信においては Eコース隔月決算型( 為替ヘッジなし)予想分配金提示型のみ)/受益権の管理事務に係る費用等

- ●換金制限:信託財産の資金管理を円滑に行うため、大口の換金のお申込みには制限を設ける場合があります。【ファンドのリスク】上記のすべてのファンドは、マザーファンドを通じて主として株式などの値動きのある金融商品等に投資しますので、組み入れられた金融商品等の値動き(外貨建資産には為替変動リスクもあります。)により基準価額は変動し、投資元本を割り込むことがあります。上記のすべてのファンドの基準価額の変動要因としては、株価変動リスク、為替変動リスク、信用リスク、カントリー・リスク、他のベビーファンドの設定・解約等に伴う基準価額の変動リスクがありますが、これらに限定されるものではありません。上記のすべてのファンドは元金が保証されているものではありません。ファンドの運用による損益は全て投資者に帰属します。投資信託は預貯金と異なります。※詳しくは、販売会社よりお渡しする投資信託説明書(交付目論見書)をご覧ください。

- ●投資信託は預貯金や保険契約にはあたりませんので、預金保険機構および保険契約者保護機構の保護対象ではありません。

- ●登録金融機関でご購入いただいた投資信託は、投資者保護基金の対象とはなりません。

- ●当資料は情報の提供を目的としてアライアンス・バーンスタイン株式会社が作成した記事広告です。当資料は信頼できると判断した情報を基に作成しておりますが、当社がその正確性・完全性を保証するものではありません。また、当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。当資料の内容は予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。

- ●当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

- ●当ファンドは、大量の解約が発生し短期間で解約資金を手当てする必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。これにより、基準価額にマイナスの影響を及ぼす可能性や、換金の申込みの受付けが中止となる可能性、換金代金のお支払が遅延する可能性があります。

- ●投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

- ●当ファンドの取得のお申込みに当たっては、販売会社において投資信託説明書(交付目論見書)をあらかじめまたは同時にお渡ししますので、必ずお受取りになり、記載事項をご確認のうえ、投資の最終決定はご自身でご判断ください。

【ご留意事項】

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

加入協会:一般社団法人投資信託協会/ 一般社団法人日本投資顧問業協会/日本証券業協会/ 一般社団法人第二種金融商品取引業協会

この資料は投資判断の参考としてウエルスアドバイザーが情報提供しております。ウエルスアドバイザーのレーティング情報は過去のパフォーマンスに基づくものであり、将来のパフォーマンスを保証するものではありません。また、ウエルスアドバイザー株式会社が信頼できると判断したデータにより作成しましたが、その正確性、安全性等について保証するものではありません。著作権、知的所有権等一切の権利はウエルスアドバイザー株式会社に帰属し、許可なく複製、転載、引用することを禁じます。

広告企画・制作=ウエルスアドバイザー株式会社