掲載期間:2024年12月17日~2025年3月17日

【PR】ピクテ・ジャパン株式会社

ピクテ・ジャパンが運用するiTrust新興国株式『愛称:働きざかり-労働人口増加国限定-』は、ウエルスアドバイザーが分類する「国際株式・エマージング・複数国(為替ヘッジなし)」カテゴリにおいて、3年のトータルリターンが141本中第1位(2024年11月末評価基準)と、優良なパフォーマンスを産み出している。当ファンドにおける他の新興国ファンドとの違い、投資対象国の選別や銘柄選定、また運用を行っているのか、ピクテ・ジャパンの投資戦略部長である塚本卓治氏に聞いた。

iTrust新興国株式の魅力は?

- 新興国の中でも労働人口増加国の株式に厳選投資を行うことによって相対的に優れたパフォーマンスを達成できていることだと思います。

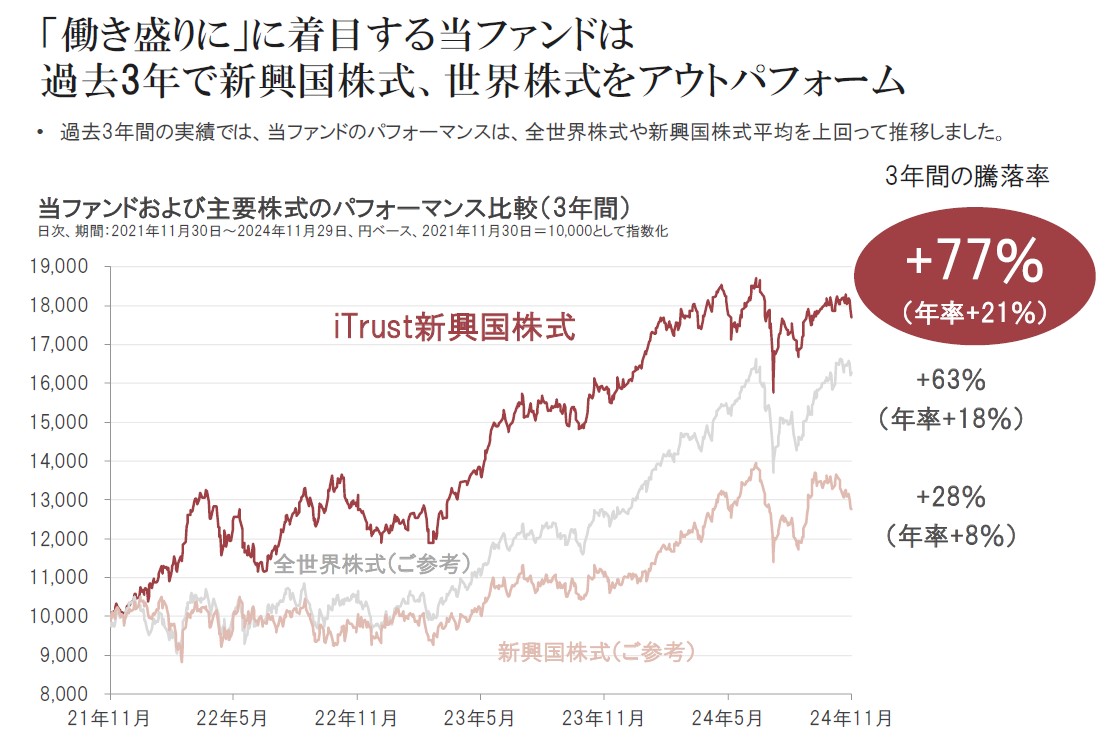

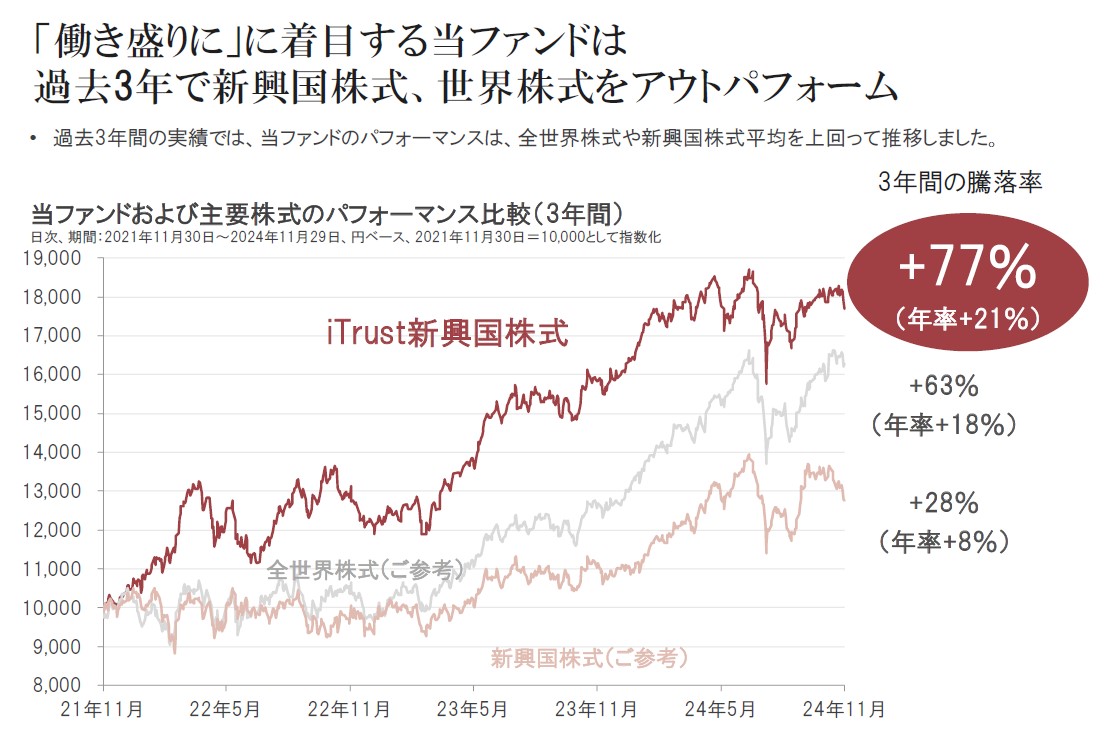

過去3年間の実績をご覧いただきますと、この3年間でプラス77%、年率に直すと21%と全世界株価指数や新興国株価指数を大きく上回っています。成長が魅力と考えられている新興国ですが、労働人口が「増加している国」と、「減少している国」に分かれます。当ファンドはその労働人口増加国に投資をするという新たな切り口で投資をすることで、パフォーマンスは全世界株式をも大きく上回ってきています。

ピクテ・ジャパン株式会社

投資戦略部長

塚本 卓治氏

- ※当ファンドの投資対象ファンド:グローバル・グローイング・マーケット・ファンド(主要投資対象)、当ファンドの基準価額および騰落率は、実質的な信託報酬等控除後。購入時手数料および換金時の費用・税金等は考慮していません。 ※全世界株式:MSCI全世界株価指数、新興国株式:MSCI新興国株価指数※株価指数は配当込み、税引後※当ファンドの基準価額以外は表示期間の1営業日前ベース

- 出所:ブルームバーグのデータを基にピクテ・ジャパン作成

- ※当資料中のデータ・分析等は過去の実績や将来の予測に基づくものであり、運用成果や市場環境等を示唆・保証するものではありません。

- なお、同期間ではインド株式をも上回るパフォーマンスとなりました。

優れたパフォーマンスの背景は?

- 成長が魅力の新興国株式の中でも労働人口増加国に注目することで、より長期的に高い経済成長が期待できる国に投資ができると考えています。

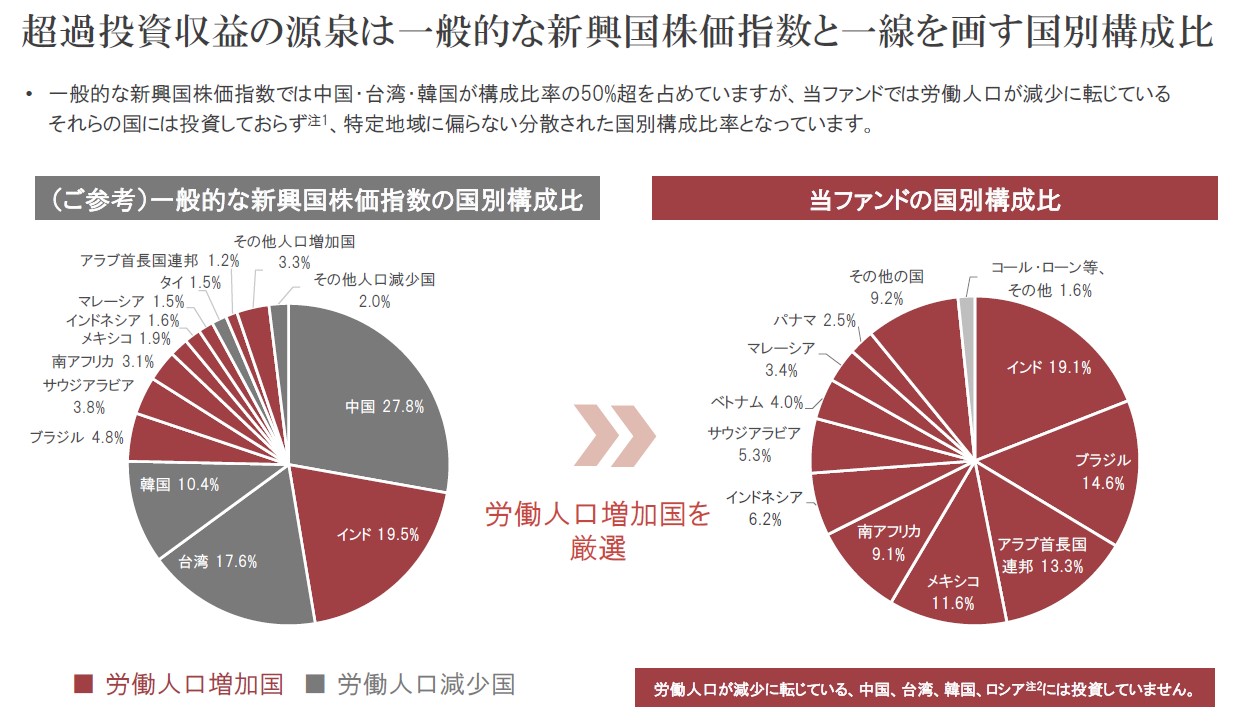

高い「経済成長」が期待できる国の株式は、より高い「利益成長」が期待できます。当ファンドの投資対象は、インドを始めとする労働人口増加国です。左側の図は、一般的な新興国株価指数の例となります。円グラフの中で、赤色は労働人口が増加している国、灰色は労働人口が減少している国を表しています。

ご覧いただきますと、灰色の中国、台湾、韓国の比率が高く、この3カ国だけで5割を超えています。一方で、右側は当ファンドの国別構成比です。労働人口減少という問題だけでなく、地政学的リスクを抱えている国には投資をせずに、赤色で示している成長が魅力の新興国の中でも労働人口が増加している国だけに投資をしているファンドとおわかりいただけると思います。

- ※各構成比は2024年9月末時点注1 2024年9月末時点。注2 ロシアは労働人口が減少に転じていることに加え、2022年3月に一般的な新興国株価指数から除外されています。※一般的な新興国株価指数:MSCI新興国株価指数(構成比はブルームバーグ取得ベースで計算)。※当ファンドの国別構成比はファンドの主要投資対象であるグローバル・グローイング・マーケット・ファンドの状況です。※生産年齢(15-64歳)人口が増加/減少する国(長期トレンドで調整)を労働人口増加国/減少国と定義。※構成比は四捨五入して表示しているため、それを用いて計算すると合計が100%にならない場合があります。 ※株式への投資と同様な効果を有する証券がある場合、株式に含めています。※「コール・ローン等、その他」は未払金等を含んでおり、一時的にマイナスになる場合があります。

- 出所:ブルームバーグ、世界銀行、国際連合(UN)のデータを基にピクテ・ジャパン作成

- ※当資料中のデータ・分析等は過去の実績や将来の予測に基づくものであり、運用成果や市場環境等を示唆・保証するものではありません。

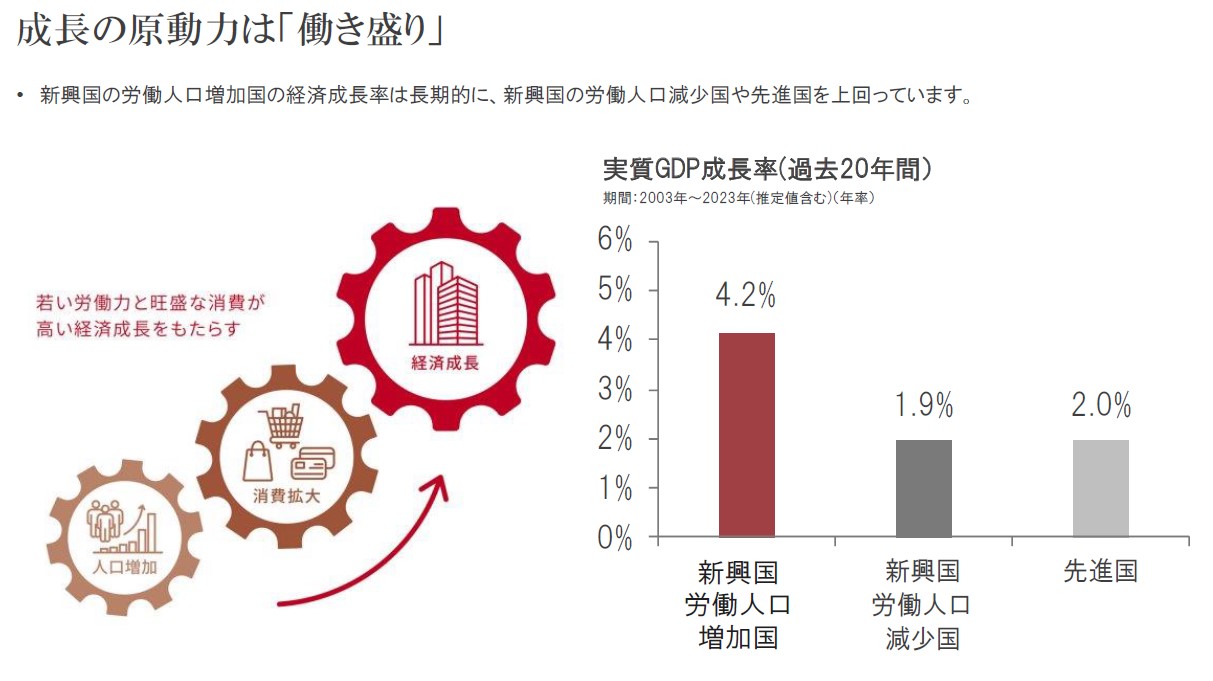

- 次に下記の右側の棒グラフは、過去20年間の実質GDP成長率を比較しています。新興国の労働人口増加国の経済成長率は、労働人口減少国よりも2倍以上高く、また同様に、先進国の経済成長率と比較しても2倍以上の高さとなっています。左のイメージ図は、労働人口増加国の魅力を表しておりますが、それは「若い労働力」と「旺盛な消費」とおわかりいただけるかと思います。まさにそれが高い経済成長の源泉となります。

- ※図はイメージ図です。

- ※実質GDP成長率における新興国はMSCI新興国株価指数の2024年9月末時点の構成国のうち2003年と2023年の生産年齢(15-64歳)人口の比較で労働人口増加国/減少国を定義、先進国はMSCIによる分類

- 出所:国際通貨基金(IMF)、世界銀行、国際連合(UN)のデータを基にピクテ・ジャパン作成

- ※当資料中のデータ・分析等は過去の実績や将来の予測に基づくものであり、運用成果や市場環境等を示唆・保証するものではありません。

- ※記載のパフォーマンスは株価指数のものであり、特定のファンドの運用実績ではありません。したがってファンドでかかる信託報酬等は考慮されていません。

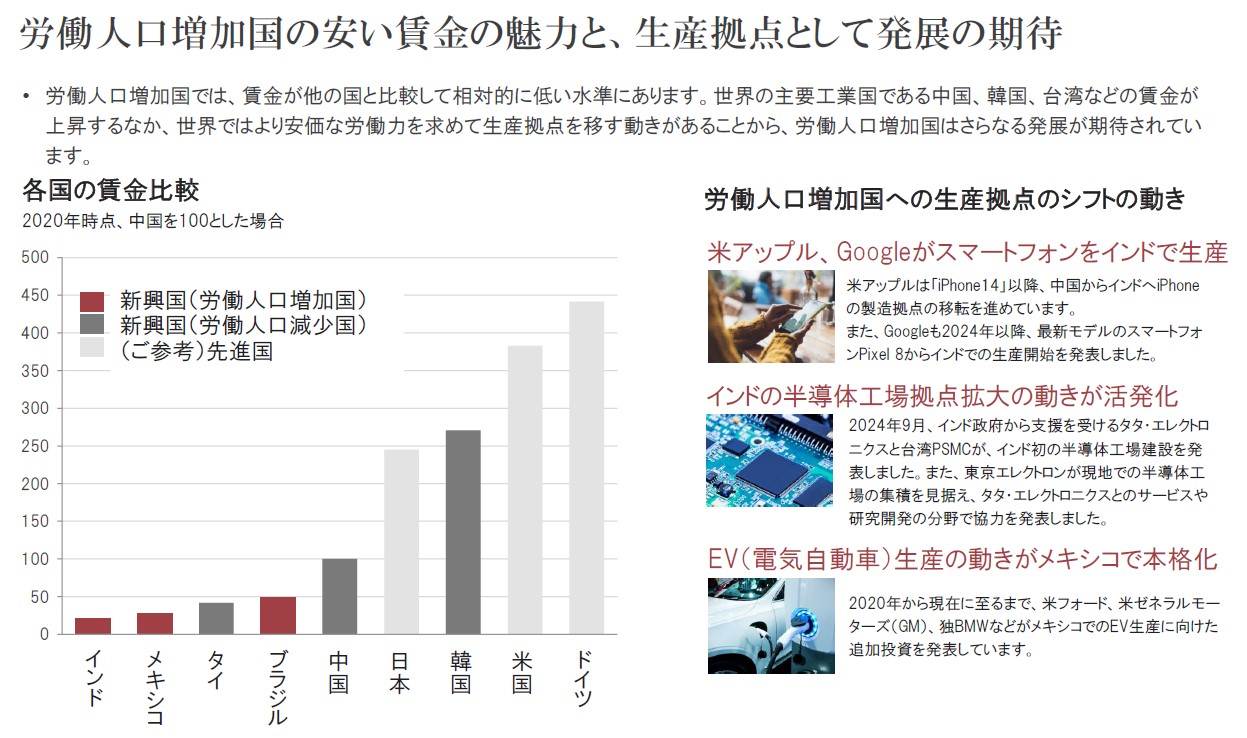

- また、労働人口増加国の魅力のひとつに、「相対的に賃金が安い」ということが挙げられます。世界の主要工業国である中国、韓国、台湾などの賃金が上昇する中、世界ではより安価な労働力を求めて生産拠点を移す動きがあることから、労働人口増加国は直接投資の拡大も含めてさらなる発展が期待されています。

- ※新興国(労働人口増加国/減少国):生産年齢(15-64歳)人口が増加/減少する国(長期トレンドで調整)を労働人口増加国/減少国と定義。

- 出所:世界銀行、国際労働機関(ILO)、各種報道・資料のデータを基にピクテ・ジャパン作成

- ※当資料中のデータ・分析等は過去の実績や将来の予測に基づくものであり、運用成果や市場環境等を示唆・保証するものではありません。

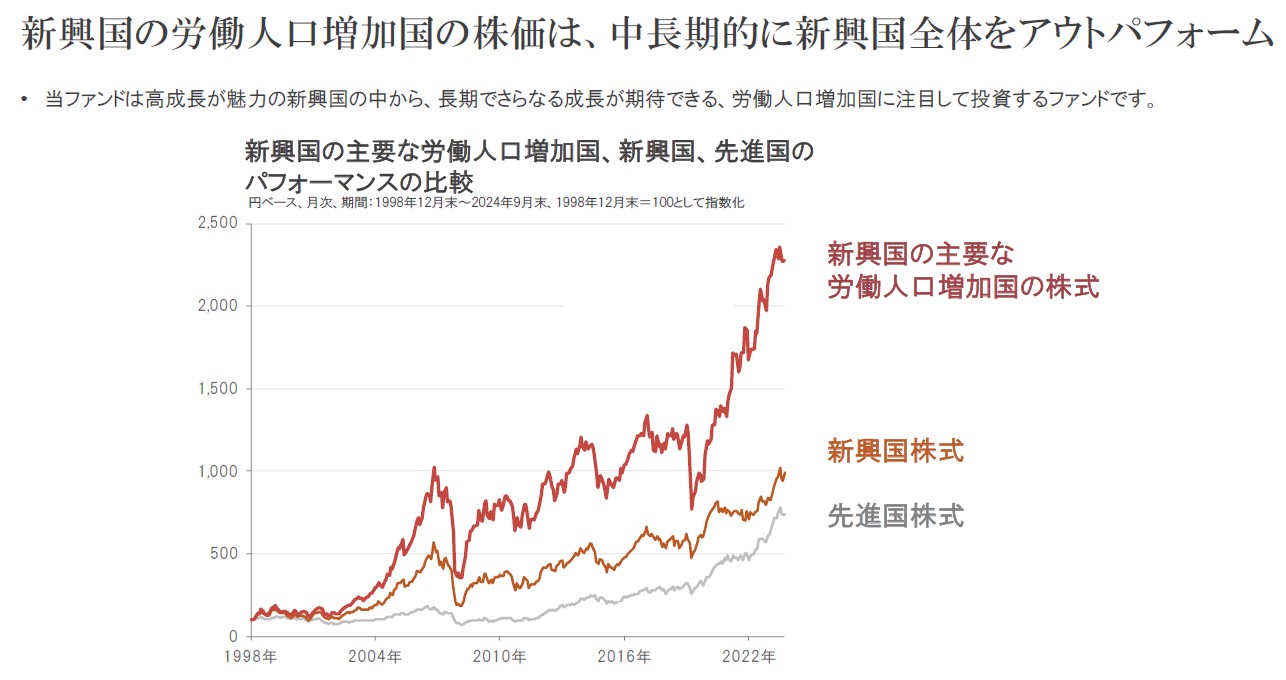

- このように産み出される相対的に高い経済成長力を始め、株価も長期的に見て大きく上昇してきました。下記のチャートが示しているのは1998年末以降のパフォーマンス比較ですが、こちらでもご確認いただけます。

- ※新興国の主要な労働人口増加国の株式は、当ファンドの投資対象であるグローバル・グローイング・マーケット・ファンドの2024年3月末現在における保有上位5ヵ国を均等配分し、月次でリバランスを行った場合のシミュレーション(リバランスにかかるコストは考慮していません)。 ※新興国の労働人口増加国は、はMSCI新興国株価指数の2024年9月末時点の構成国のうち、2003年と2023年の生産年齢(15-64歳)人口の比較で労働人口増加国/減少国を定義※新興国株式:MSCI新興国株価指数、先進国株式:MSCI世界株価指数※株価指数は配当込み、税引前 ※パフォーマンスは株価指数のものであり、特定のファンドの運用実績ではありません。したがって、ファンドでかかる信託報酬等は考慮されていません。

- 出所:ブルームバーグ、世界銀行、国際連合(UN)のデータを基にピクテ・ジャパン作成

- ※当資料中のデータ・分析等は過去の実績や将来の予測に基づくものであり、運用成果や市場環境等を示唆・保証するものではありません。

注目している国は?

- 世界のGDPランキングで見ますと、2022年では上位15カ国中、労働人口増加国はインド、ブラジル、メキシコの3カ国だけでした。長期的な予想では、これらの3カ国を含み、労働人口増加国は半分以上が上位に入ってくると予想されています。例えばその中には、インドネシア、フィリピン、ナイジェリアなどが浮上してくると言われています。

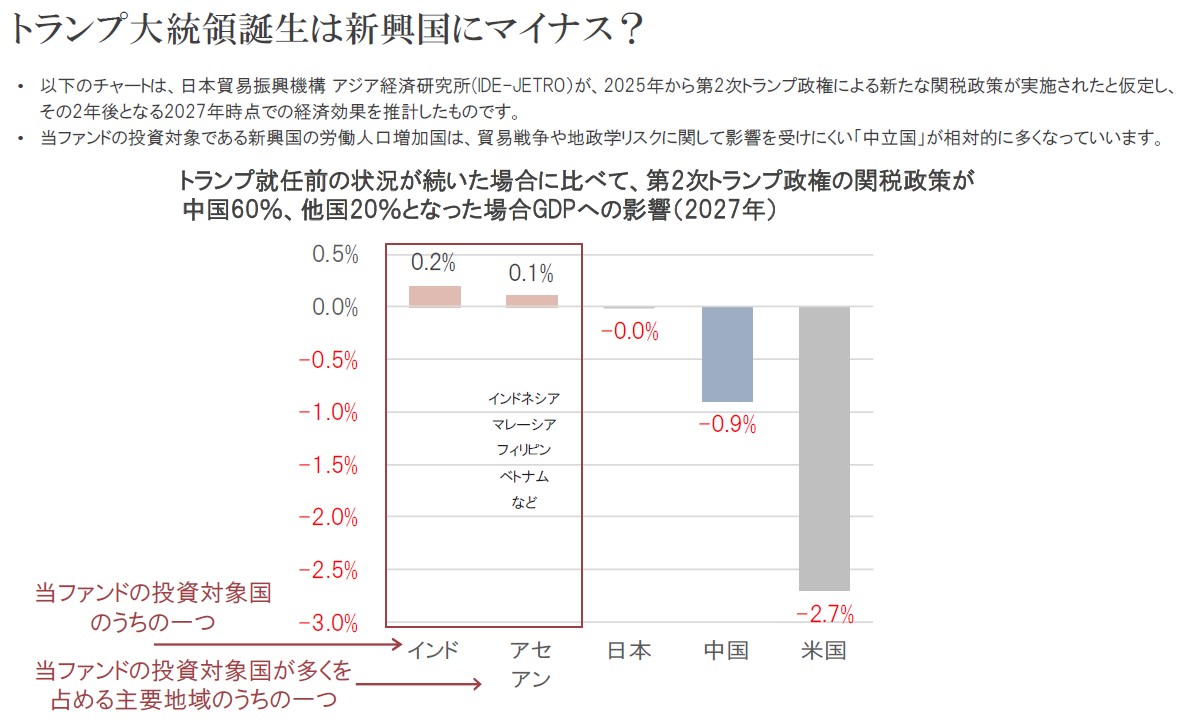

トランプ新政権の影響は?

- トランプ次期大統領の政権においては、確かに関税の引き上げなど、マイナスの影響となる可能性はあろうかと思います。例えば、メキシコやカナダなど隣接している国の輸出に占める米国の割合は7割と高いことから、関税引き上げによる悪影響が懸念されます。ただ、メキシコには自動車大手を始めとした多くの米国企業も進出していることから、今後の交渉でどの水準に落ち着くかは不透明な状況です。

ただし、関税の引き上げが必ずしも新興国にとってマイナスになるわけではありません。

こちらは政府機関でもあるアジア経済研究所による試算です。2025年から第二次トランプ政権による、新たな関税政策が実施されたと仮定し、その2年後となる2027年時点での経済効果を推計したものですが、米国が中国に対して60%の関税を課し、その他のすべての国に20%の関税を課すケースを想定しています。中国の経済成長率には、マイナス0.9%の影響を与えるのですが、かえって米国国内の物価上昇につながり、それが米国国内のGDPの7割を占める個人消費にとってマイナスの影響を与えることで、なんと米国はマイナス2.7%と、より大きなマイナスになってしまうことが示されています。一方、相対的に関税が低く、また、中国よりも賃金コストが安いインドやASEAN諸国など、多くの新興国の労働人口増加国にはかえってプラスに働くという試算になっています。

- ※アセアン:東南アジア諸国連合、インドネシア、カンボジア、シンガポール、タイ、フィリピン、ブルネイ、ベトナム、マレーシア、ミャンマー、ラオスの10ヵ国 ※日本貿易振興機構アジア経済研究所(IDE-JETRO)、IDE-GSMによる試算 ※転載を禁じます

- 出所:日本貿易振興機構アジア経済研究所(IDE-JETRO)、https://www.ide.go.jp/Japanese/IDEsquare/Eyes/2024/ISQ202420_034.htmlを基にピクテ・ジャパン作成

- ※当資料中のデータ・分析等は過去の実績や将来の予測に基づくものであり、運用成果や市場環境等を示唆・保証するものではありません。

なぜ労働人口増加国に注目するのですか?

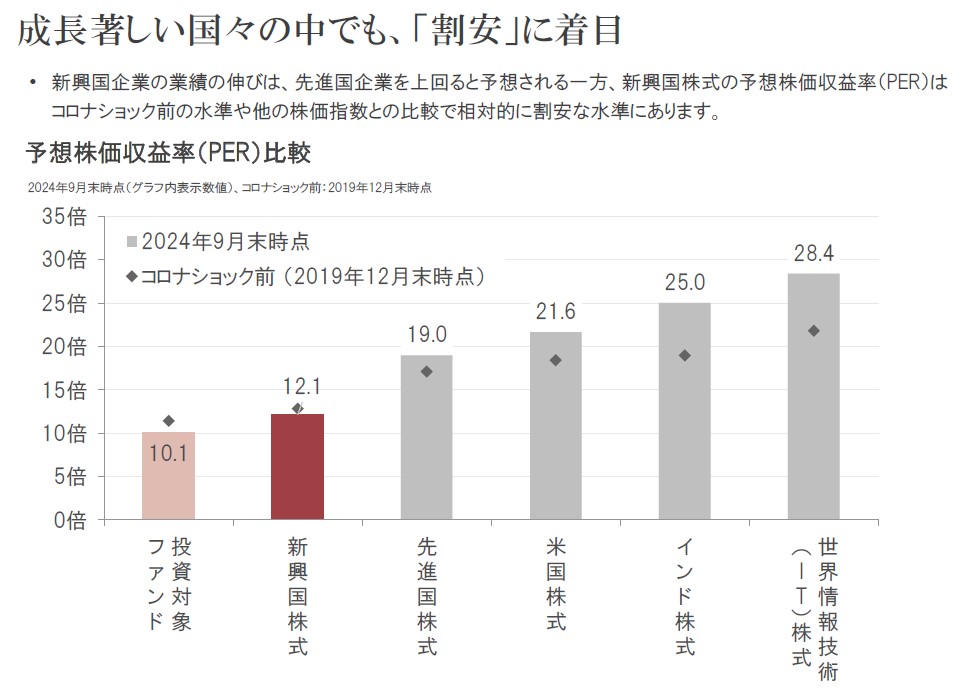

- 今までご紹介してきましたように、労働人口増加国は、長期的に高い成長が期待できます。労働人口増加国の株式は、相対的に割安なまま放置されている株式が多いことも魅力として挙げられます。

中長期的に投資機会をはかる上で、重要な指標のひとつが、PER(株価収益率)です。成長が期待される株式に、相対的にPERが低い水準で投資をすれば、その後より高い値上がりが期待できると考えられています。こちらの図では、四角が過去の平均、棒グラフが9月末時点の状況を表しています。世界情報技術(IT)株式やインド株式は、PERが過去平均よりも割高となっている一方で、当ファンドの投資対象は、相対的に割安な水準であることから、中長期的な投資機会を提供できると考えています。投資対象の選別は単純ではなく、カントリーリスク、流動性リスクが先進国よりも高いことから、分散投資が重要だと考えています。

- ※新興国株式:MSCI新興国株価指数、先進国株式:MSCI世界株価指数、インド株式:MSCIインド株価指数、米国株式:S&P500種株価指数、世界情報技術(IT)株式:MSCI世界情報技術(IT)株価指数※投資対象ファンドは主要投資対象であるグローバル・グローイング・マーケット・ファンドを指します。※投資対象ファンドの予想PERはファクトセットから取得したアナリスト予想の集計値(2024年9月末時点)、投資対象ファンド以外の予想PERはI/B/E/S集計アナリスト予想平均※PERは今年度予想ベース、遡及修正有

- 出所:リフィニティブ an LSEG business、ファクトセット、ピクテ・アセット・マネジメントのデータを基にピクテ・ジャパン作成

- ※当資料中のデータ・分析等は過去の実績や将来の予測に基づくものであり、運用成果や市場環境等を示唆・保証するものではありません。

- 当ファンドでは、まず労働人口が増加している国を選別し、また、成長性やバリュエーション(割高or割安)、さらに流動性など様々な要因を分析し、銘柄選別を行っています。

投資対象国は投資環境によって大きく変わります。当ファンドでは、ニアショアリング(既存の事業拠点から地理的に近い近隣国に事業を移転すること等)が注目された時期には、メキシコの比率を引き上げていましたが、トランプ次期政権下でのメキシコの関税や移民政策などのリスクに鑑み、現在はメキシコの比率を引き下げています。まさに投資環境を勘案した銘柄選別をおこない、その結果、当ファンドは新興国株式全体を上回るパフォーマンスを達成してきました。

- ※再掲載

- ※当ファンドの投資対象ファンド:グローバル・グローイング・マーケット・ファンド(主要投資対象)、当ファンドの基準価額および騰落率は、実質的な信託報酬等控除後。購入時手数料および換金時の費用・税金等は考慮していません。 ※全世界株式:MSCI全世界株価指数、新興国株式:MSCI新興国株価指数※株価指数は配当込み、税引後※当ファンドの基準価額以外は表示期間の1営業日前ベース

- 出所:ブルームバーグのデータを基にピクテ・ジャパン作成

- ※当資料中のデータ・分析等は過去の実績や将来の予測に基づくものであり、運用成果や市場環境等を示唆・保証するものではありません。

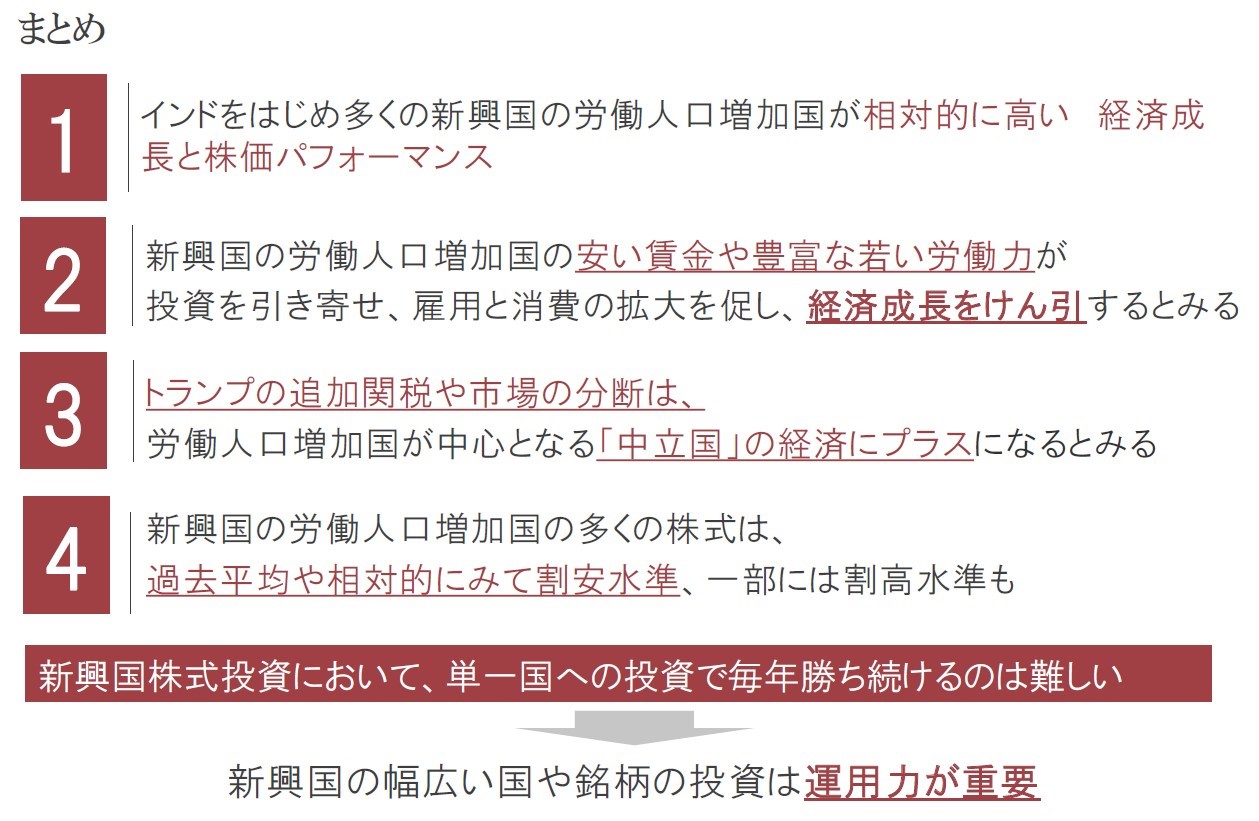

新興国への投資は運用力が重要

- 最後のまとめとして、4つのポイントをお話しいたします。1つ目として、インドを始めとした多くの新興国の労働人口増加国が相対的に高い経済成長と株価パフォーマンスを遂げてきたということです。そして2つ目として、新興国の労働人口増加国の安い賃金や豊富な若い労働力が投資を引き寄せ、雇用と消費の拡大を促し経済成長をけん引しているということです。3つ目は、トランプ次期大統領による追加関税や市場の分断は、労働人口増加国が中心となる中立国の経済にとってプラスになる可能性があるということです。そして最後の4つ目は、新興国の労働人口増加国の多くの株式は、過去平均や相対的にみても割安水準にあるということです。

新興国株式投資において、単一国への投資で毎年勝ち続けていくというのは大変難しいことです。新興国への幅広い国の分散、そして銘柄の分散、さらには銘柄をしっかりと選別していくという運用力が重要になると考えており、当ファンドにぜひご注目いただきたいと思います。

●お申込みにあたっては、交付目論見書等を必ずご確認の上、ご自身でご判断下さい。

●投資リスク、手続き・手数料等については、以下のファンド詳細ページの投資信託説明書(交付目論見書)をご確認ください。

<本記事をご利用にあたっての注意事項等>

- ●投資リスク:ファンドは実質的に有価証券等に投資しますので、「株式投資リスク(価格変動リスク、信用リスク)」「為替に関するリスク・留意点」「カントリーリスク」などの要因で基準価額が変動し、投資元本を割り込むことがあります。※基準価額の変動要因は上記に限定されるものではありません。

- ●ファンドの費用:【購入時手数料】ありません。【信託財産留保額】ありません。【保有期間中に間接的にご負担いただく費用】実質最大年率1.0895%(税抜1.045%)程度(内訳には、ファンドの信託報酬年率0.4895%(税抜0.445%)に加え、投資対象ファンドの運用管理費用最大年率0.6%が含まれております。)。このほかに信託事務に要する諸費用(純資産総額の年率0.055%(税抜0.05%)相当を上限とした額)等があります。※当該費用の合計額については、投資者の皆様がファンドを保有される期間等に応じて異なりますので、表示することができません。※詳しくは、「投資信託説明書(交付目論見書)」をご覧ください。

お申込みの際は必ず「投資信託説明書(交付目論見書)」等をご覧ください。

ピクテのファンドや投資環境等に関する情報や

セミナーについてより詳しく知りたい方は

下記へアクセスください。

※投資信託説明書(交付目論見書)等は販売会社にてお渡ししています。[ピクテのホームページ]の「ファンド」一覧より該当するファンドを選択し、ファンドページ中段の「販売会社一覧」タブをクリックすることでご照会いただけます。

●設定・運用は

ピクテ・ジャパン株式会社 金融商品取引業者 関東財務局長(金商)第380号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、日本証券業協会

この資料は投資判断の参考としてウエルスアドバイザーが情報提供しております。ウエルスアドバイザーのレーティング情報は過去のパフォーマンスに基づくものであり、将来のパフォーマンスを保証するものではありません。また、ウエルスアドバイザー株式会社が信頼できると判断したデータにより作成しましたが、その正確性、安全性等について保証するものではありません。著作権、知的所有権等一切の権利はウエルスアドバイザー株式会社に帰属し、許可なく複製、転載、引用することを禁じます。

広告企画・制作=ウエルスアドバイザー株式会社